Ezzel a kalkulátorral megbecsülheted, mennyi időbe telik elérni a megtakarítási célodat, mennyit kell megtakarítanod, hogy elérd, és közben mennyi kamatot kereshetsz.

Kamatkalkulátor

A te helyzeted

A célod elérése

A megtakarításod előrejelzése

A kalkuláció során azt feltételezzük, hogy minden hónap végén teszel félre pénzt, a hozam mértéke állandó, és a kamatokat havonta visszaforgatod. Ha nem teljesítesz rendszeresen befizetéseket, vagy ha a hozam nem garantált, adj meg körülbelüli értékeket a becsléshez. Az előrejelzések nem mutatják megbízhatóan a jövőbeli teljesítményt.

A Lightyear-Széf választása esetén azt feltételezzük, hogy a pénzt pénzpiaci alapba fekteted, amelynek a hozama a mai napinak felel meg. Az 1 napos hozam napról napra enyhén, a jegybanki kamatláb változásakor pedig jelentősen változik. Az egyszerűség kedvéért ennél a számításnál azt feltételezzük, hogy az 1 napos hozam nem változik. A befektetés előtt olvasd el és értelmezd a pénzpiaci alapok kockázataival kapcsolatos információkat, amelyeket a Kockázati tájékoztatónkban részletezünk.

A kamatkalkulátor használata

Ha hosszú távú megtakarítást vagy befektetést tervezel, a kamatkalkulátorunk segíthet vizuálisan megjeleníteni, mikor éred el a pénzügyi céljaidat, illetve hogyan érheted el őket korábban, ha szeretnéd. Az alábbiakban bemutatunk minden fontos információt a kamatokról és a kamatos kamatról, és arról, hogy miért fontosak ezek a befektetőknek.

Először is nézzük meg, hogyan használd a kamatkalkulátort, amely a kamatos kamattal is számol, hiszen így hamarabb elérheted a megtakarítási céljaidat:

- Add meg a megtakarítási célodat, és válaszd ki a devizát (GBP/USD/EUR/HUF)

- Add meg a befizetni kívánt összeget (a már megtakarított pénzedet)

- Add meg a havonta megtakarítani vagy befektetni tervezett összeget

- Add meg a várható kamatot (azaz a megtakarítási számla kamatát vagy azt, amennyivel várhatóan növekedni fog a befektetésed) APY (éves hozammutató) formájában

Látni fogod a potenciális hozamot a kamatos kamattal együtt, és azt is, hogy mikor éred el a megtakarítási vagy befektetési célodat. A legördülő listából kiválaszthatod a különböző befektetési és megtakarítási opciókat, vagy módosíthatsz a kezdeti és havi befizetések összegén, hogy lásd, más-más körülmények között milyen gyorsan éred el a megtakarítási célodat.

Mi az a kamat? Mi befolyásolja a kamatokat?

A kamat az a százalékos összeg, amelyet a bank vagy pénzügyi szolgáltató kifizet, ha náluk tartod a megtakarításaidat. A megtakarítási számlád kamatát a számlavezető intézmény határozza meg, és a mértékét befolyásolhatják a piaci változások, valamint a szolgáltató saját szabályzatai is.

Bizonyos számlák külső mérőszámokat követnek, például egy központi bank alapkamatát, de általános esetben a kamatok az átfogó piaci trendeket, a befektetői bizalmat, makrogazdasági tényezőket és még sok egyebet tükröznek.

Milyen gyakran kapok kamatot?

A bankok és a pénzügyi szolgáltatók mind maguk határozzák meg a kamatfizetés ütemezését. Ez a kamatos kamat szempontjából is fontos, amelyről később esik majd szó. A kamatot fizethetik naponta, havonta, negyedévente vagy például évente. Azok a számlák, amikre gyakrabban fizetnek kamatot, előnyösebbek lehetnek a kamatos kamat kihasználására – de erről majd később.

A Lightyear a kamatot, amely a be nem fektetett készpénzegyenlegeken termelődik, minden hónap 1-jén fizeti ki.

Mi az a kamatos kamat?

A kamatos kamat a kamatra fizetett kamat.

Ez azért fontos, mert a kamatot a megtakarított vagy a számlán tartott összeg adott százalékaként számítják ki. Minél több pénzed van, annál többet kereshetsz vele.

Nagyon leegyszerűsítve, ha van 10 000 forintod, és kapsz 500 forint kamatot, a számlád egyenlege 10 500 forint lesz. Amikor legközelebb kamatot kapsz, az már a 10 500 forint alapján számítódik, ezért a 10 000 forintos betétre számított kamatnál többet fogsz kapni. Később mutatunk majd egy való életből vett példát is, hogy lásd magad előtt, mit jelent ez, és miért segít sokat a pénzügyi céljaid minél korábbi elérésében.

Miért fontos a kamatos kamat?

A kamatos kamat sokat segíthet, ha a megtakarításaidat és a befektetéseidet akarod növelni. Gyakorlatilag a ma megtakarított 1000 forint többet fog érni, mint a tíz év múlva megtakarított 1000 forint. A befektetések hozama ugrásszerűen nőhet a kamatos kamatnak köszönhetően, miközben az ember egyre több pénzt kap a kamatozva gyarapodó pénze után.

Ha kamatos kamattal növeled a vagyonodat, hamarabb elérheted a pénzügyi céljaidat, és végeredményben kevesebből is összegyűjtheted a kitűzött összeget. A kis összegű megtakarítások és befektetések gyakran többet érnek, mint ha kivár az ember, és csak később vág bele a pénzügyi tervei megvalósításába.

Mennyi idő alatt jöhet össze a megtakarítani tervezett összeg? Egy hétköznapi példa

Nézzük meg, hogyan működik ez a való életben! Tegyük fel, hogy ma befektetsz 100 000 forintot, és az éves hozam 4,5% APY. Az öt év során termelt kamatok – feltéve, hogy egy forintot sem teszel hozzá a pénzhez, és a kamatláb változatlan marad – így néznének ki:

1. év: 4500 Ft

2. év: 4703 Ft

3. év: 4914 Ft

4. év: 5135 Ft

5. év: 5366 Ft

Látható, hogy a kamatos kamatnak köszönhetően folyamatosan növekszik az összeg. Öt év után az eredetileg befizetett pénz – további befizetés nélkül – 124 618 forintra nőne.

Ha gyorsabban szeretnéd elérni a pénzügyi céljaidat, választhatsz olyan számlát, amelyre magasabb kamatot kínálnak, vagy rendszeresen befizethetsz pénzt a számlára. Amennyiben hajlandó vagy nagyobb kockázatot vállalni, alternatív befektetési lehetőségeket is kereshetsz, amelyeknek nagyobb a potenciális hozamuk.

Érdekel, mi történik, ha rendszeresen befizetsz a számlára? Lássuk ismét az előző számítást – 100 000 Ft kezdeti befizetés évi 4,5%-os kamat mellett. De ezúttal ne csak hagyjuk állni a pénzt a számlán, hanem nézzük meg, mi történik, ha öt éven át havonta befizetsz 5000 forintot. A számításkor azt feltételezzük, hogy a hozam végig 4,5% marad. Először is így néznek ki az évente termelődő kamatok:

1. év: 5728 Ft

2. év: 8685 Ft

3. év: 11 776 Ft

4. év: 15 007 Ft

5. év: 18 381 Ft

Az öt év során 300 000 forintot – azaz évente 60 000 forintot – fizettél be. Az ötödik év végén a kezdeti 100 000 forintos befektetéseddel együtt már 459 577 forintod van. Ha többet fizetsz be havonta, magasabb hozamot célzol meg, vagy tovább hagyod bent a pénzedet, az összeg még gyorsabban nőhet.

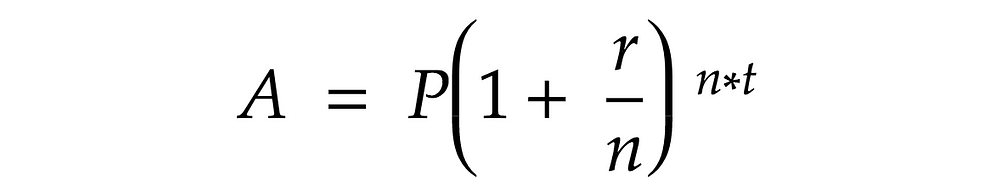

A kamatkalkulátor működése: a kamatos kamat képlete

Érdekel, hogyan kell kimatekozni a kamatos kamatot? A kamatkalkulátorunk a kamatos kamat alábbi képletét használja:

Ahol:

A = a befektetésed végső értéke

P = a tőke, azaz a kezdeti megtakarított összeg

r = a számlád éves kamata, tizedesként kifejezve

n = a kamatfizetések gyakorisága, amely általában havi, negyedéves vagy éves

t = az évek száma, amíg a befektetés kamatos kamatot termel

A havi befizetésekkel persze egy kicsit bonyolódik a helyzet! De a kalkulátorunk ezt is figyelembe veszi, és kamatos kamattal számol a befizetéseidnél is.

A megtakarítási céljaid elérésének különféle módjai

Hogyan használhatod tehát a kamatos kamatot a megtakarítási céljaid elérésére? Erre nincs egyértelmű válasz, hiszen ez függ az időtávtól és a kockázattűrő képességedtől.

A pénzedet beteheted egy kamatozó számlára. Ez viszonylag alacsony kockázattal jár. A bankok és a hasonló nem banki szolgáltatók kínálnak tőkevédett számlákat, amelyekre gyakran a bankok mellett állami garancia is vonatkozik, lásd például: FSCS. Az itt elérhető hozamok nem egyformák a változó kamatok miatt, és valószínűleg nem ezekkel kereshetsz a legtöbbet.

Alternatív megoldásként befektethetsz részvényekbe és alapokba – ilyenkor a hozam az eszközök teljesítményétől függ. Így potenciálisan magasabb hozamok érhetők el, de alaposan utána kell nézned a lehetőségeknek, mert a befektetett tőkéd kockázatnak van kitéve. Vagyis ha egy eszköz nagyon rosszul teljesít, a befektetésed értéke akár csökkenhet is ahelyett, hogy növekedne.

Sokaknak jelent megoldást az, hogy a pénzüket megtakarításra és kockázatosabb eszközöket, például részvényeket és alapokat tartalmazó befektetésekre osztják fel. Az ilyen diverzifikált portfólióval eloszlanak a kockázatok, mégis jó potenciális hozam érhető el. Ha érdekel ez a lehetőség, nézd meg a Lightyear személyes számláját, amelyen akár 4,50%-os kamatot kaphatsz a be nem fektetett készpénzre, és a befektetési lehetőségek széles körét kínáljuk: